|

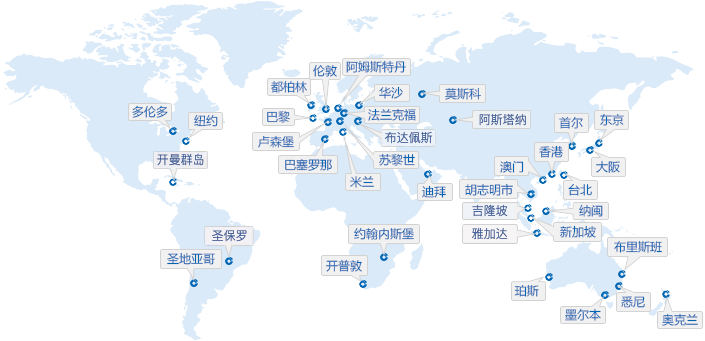

人民币“出海”提速。 今年上半年,人民币跨境贸易结算业务告别试点初期的“青涩”,规模迅速扩大,截至5月末已达到445.52亿元。6月份,国务院同意人民币跨境贸易结算试点扩大到包括黑龙江在内的20个省(市、自治区)。 此前,境外人民币难以回流境内寻找投资机会,成为境外交易对手对人民币接受程度有限的重要原因。 他还建议,“在上海集中构建人民币计价的金融产品国际投资池,形成国际资源向国内流入的通道,为未来可能回流的大量人民币提供投资机会,逐步实现本地金融市场国际化”。 跨境贸易结算九成为进口 自2009年7月试点至当年末,半年时间内,全国跨境贸易人民币结算业务规模不足100亿元,上海更是寥寥几家。 交通银行经济学家连平 以上海为例,截至 在跨境贸易结算中,进口占到九成,原因之一是境外对人民币的需求比较旺盛。 然而,一些“出海”的人民币,却遭遇投资无门的尴尬。 在是次论坛上,中国人民大学金融与证券研究所所长吴晓求认为,境外交易对手对人民币的接受程度有限是人民币跨境贸易结算的最大障碍,也是人民币国际化整体战略的最大障碍。 吴认为根源有二,第一,在境外,人民币离岸市场功能不健全,海外人民币持有者难以找到保值增值的渠道。第二,在境内,资本账户管制较为严格,海外人民币难以流回境内寻找投资机会。 “境外人民币投资无门的问题得不到解决,首先会影响到跨境贸易人民币结算的扩大化,很多企业持有人民币却发现投资无门,可能会放弃人民币结算的想法;其次可能会造成地下钱庄等民间机构趁机参与人民币自由兑换工作,给金融安全造成不稳定;最终可能在人民币国际化进程里,影响到人民币的定价体系。”上海金融学院副校长贺瑛表示。 回流路径设计 多位专家指出,对于“出海”的人民币,首先需要构建一个人民币离岸市场。 “为了实现人民币的国际化,应该大力发展香港人民币离岸市场,建立人民币离岸中心。”吴晓求说。而中国社会科学院副院长李扬建议,在本土市场发展人民币离岸市场。 上海金融学院国际金融研究院执行院长、中国外汇交易中心顾问李豫建议,在上海建立人民币离岸市场,其作用不仅可以为人民币区域化周边化过程中流出境外的人民币提供交易的市场,随着交易品种的增加,还可以成为提供人民币投资、风险管理的市场。 同时,“可以借鉴新加坡建立在岸的离岸金融市场经验,由央行所属的中国外汇交易中心提供离岸金融市场交易平台。”李豫续称。 无论如何,香港将在人民币“走出去”和“回流”中扮演重要角色。 某香港证券经纪商预计,在香港的人民币回流境内应该是渐进式:先有香港发行的人民币债券和保单,再发展到人民币结构性存款产品,再通过“小QFII”制度回流境内,投资品种以债券与股票相结合为主。 连平指出,要具体区分持有人民币的投资者类型,如果是境外的商业银行,其回流的投向可能是债券资产;而如果是境外的一般居民,则可以通过类似于小QFII的方式,投资境内的股票、基金类资产。 “人民币回流境内金融市场,应先以债券投资为主。”在贺瑛看来,一方面债券投资的安全性与稳定收益能缓解热钱套利的冲动,一方面是吸引境外人民币投资国内债券,有助于国内企业债券融资的需求与快速发展。 上海市金融办主任方星海之前透露,“上海正在研究探索建设海外人民币回流渠道”。可以将境外机构在上海地区银行开设的结算账户内的资金,引入银行间债券市场;为了防止热钱流入,初期可仿照QFII制度,设立一定的额度等。 “国际化”渐进安排 因为中国贸易和投资的国际化程度越来越高,人民币的国际化也是最终的目标,但目前并没有一个明确的“国际化”时间表和路线图。而近期,货币当局的政策目标主要包括,完善结算渠道,扩大人民币境外使用,促进贸易投资便利化;同时促进人民币回流渠道和国内金融市场的建设。 “央行正在推进的一项工作,正是加快人民币在境外使用,特别是在配套投资和贸易便利化方面,提高人民币的使用程度。”权威人士透露。 “由于受到资本项下可自由兑换限制和其他一些因素局限,人民币'走出去’和扩大境外使用应当选择一种渐进式的发展路径。”张健华指出,换言之,与我国经济实力的国际地位变迁相一致,人民币应当从便利贸易投资的结算工具发展到多方位的国际使用。 从学术研究角度,张健华对这一渐进发展路径作出了描述。 短期来看,借助于国际贸易和国际金融关系,人民币可以成为便利贸易投资的结算工具和金融工具。“一方面,利用人民币币值稳定和中国经济持续向好的优势,通过双边贸易合约,商定包括人民币的可选择结算机制,在其他结算货币发生单边大幅波动时,可以选择人民币作为贸易结算工具,进而推进人民币区域化发展。”张健华指出。 另一方面,在人民币还没有实现完全可兑换的条件下,借助于金融市场,使人民币成为国际市场上重要的投资品种和金融工具。随着中国对外贸易活动的增加,人民币也随之流出境外。 “对于在境外流通的人民币,可以探索建立境外人民币结算中心,鼓励更多的中资银行成为清算行或结算行;而对于需要回流的人民币,既可以鼓励贸易伙伴国使用人民币购买中国产品,也可以允许外国投资者购买人民币证券资产。”张健华续称。 同时,从国际经验看,高度发达的本国国债市场是支撑本国货币回流的坚实基础。因此,在短期,还要加快发展和完善人民币资本市场,积极推进人民币主权债等金融产品创新。 张健华表示,长期来看,人民币在贸易结算和国际投资领域的业务扩大,会在一定范围内改变资本项下的兑换条件。随着资本管制的放松、汇率浮动和资本项下可自由兑换的进展,需要发展人民币衍生产品和其他各类人民币套利创新产品来防范汇率风险和资本流动风险,提升支付结算效率,完善信用评级制度等。 连平认为,在推进人民币国际化的过程中,要实现“四个突破”。其一,非居民持有人民币,除存款之外,还需要有投资渠道,以实现保值增值的功能。其二,金融市场的深度和广度,“没有一个有深度的,非常活跃的,有相当规模的金融市场作为支持,人民币国际化道路也是走不远的,同时也是有风险的”。其三,在资本和金融账户下实现基本的自由兑换。其四,在海外的金融市场,要开展人民币产品的创新。(21世纪经济报道) |

自助服务

自助服务 建行客服

建行客服 联系我们

联系我们