2010年1-7月国际黄金市场回顾与展望

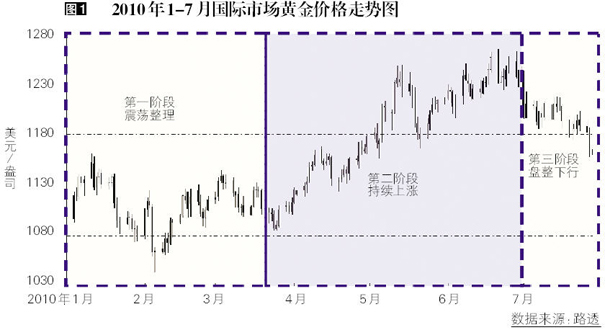

编者按:2010年1-7月国际黄金市场行情总体为上升趋势。1月-3月下旬,金价在1100美元附近盘整;3月下旬-6月末,金价持续上涨;7月份金价震荡下行。世界经济在欧洲债务危机的影响下,复苏放缓但整体预期较为正面;人民币汇改、欧元升值和美元贬值等因素或给金价带来支撑;同时黄金下半年预期需求旺盛。这些因素错综复杂,多空均有,可能影响金价在盘整中继续下行。

2010年1-7月国际黄金现货市场价格走势回顾

国际黄金现货市场年初开于1096.25美元/盎司,截至

第一阶段:1月-3月下旬,金价在1100美元附近盘整

这段时间,金价影响因素呈现出较为复杂的情况,表现在价格走势上为上下剧烈波动形态。欧元区债务问题较为突出的时候,金价上涨多是由于市场避险资金入场引发。但是欧债问题缓和的时候,金价有时会跟随欧元走势。1-3月份有两次突发政治事件对金价影响较大。

第二阶段:3月下旬-6月末,金价持续上涨

从3月下旬开始,黄金价格开始启动,在

从持有仓位和购买意向来看,市场对黄金价格的前景依然看好。SPDR Gold Trust从3月下旬开始持续增仓,截至

金价的几次上涨,依然与欧债问题紧密相关,间有技术因素影响。金价的几次下跌则有其突然性,当然也有技术因素影响。此阶段另一个值得关注的时间是人民币汇改后大幅升值,之后金价稍作整理后大幅下挫。原因在于人民币汇改对其他风险资产为利好消息。

第三阶段:7月份金价震荡下行

进入7月份,金价进入震荡下行趋势。先后三次下档整理,在1200和1190两个价位分别整理约两周和一周时间,后又下挫至1160附近,仍然显示出整理趋势。由于美国经济数据走弱,市场担忧美国市场,带动欧元兑美元上扬。金价从

世界主要经济体发展概况

2010年上半年,主权债务危机成为拖累世界经济复苏的主要原因。继迪拜、希腊出现债务危机之后,西班牙、匈牙利也被认为可能出现希腊式的债务问题。除了上述国家,日本、爱尔兰等国家也广受关注。主权债务危机愈演愈烈,信用评级机构也纷纷下调相关国家的信用评级。世界经济复苏受到债务危机的严重影响。

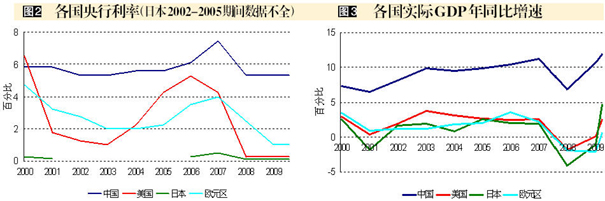

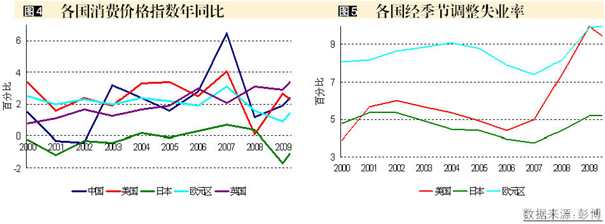

从各项经济指标来看,世界经济在2010年基本趋于稳定。各国在经济危机爆发之后的宽松货币政策基本没有结束(见图 2),基本确定了刺激措施退出尚早的基调;各国GDP增速从2008年以来继续上升(见图 3),经济势头良好;消费者价格指数也大都向好(见图 4),失业率也基本结束了攀升态势(见图 5),开始出现稳定迹象。总体上,在债务危机的影响下,世界经济复苏虽有所放缓,但整体趋于稳定。

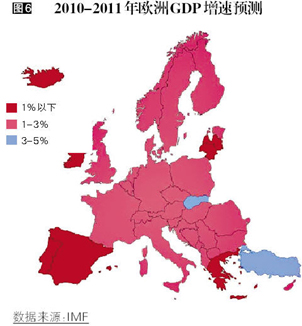

欧洲:债务危机尚未结束,压力测试作用有限

欧洲是主权债务危机的重灾区。欧盟内部一些国家依靠举债来支撑高额的福利支出,债务沉重。在债务危机的影响下,欧洲经济复苏被迫放缓。欧洲国家采取严厉的财政紧缩措施,阻碍了经济增长。欧盟2010年一季度GDP为2.26万亿欧元,当前赤字占GDP的比重为6.3%。今年一季度欧盟经济同比增长0.6%,很大程度上依靠政府消费增长2.7%。欧洲经济前景黯淡(见图 6)。

欧元区近期进行的银行压力测试结果优于预期,但市场认为这个结果未考虑国家违约风险,以及未对持有到期债务进行重估,所以结果的代表性有限。这使欧元近得期又开始宽幅震荡,显示出投资者的摇摆情绪。可见银行压力测试的结果作用有限,欧元区问题仍然迷雾重重。

美国:实体经济恢复缓慢,经济复苏有所趋缓

2009财年美国财政赤字1.41万亿美元,占GDP 9.9%。白宫预测,2010财年政府预算赤字将达1.56万亿美元,占GDP 10.6%。为增加就业,降低失业率,美国政府仍需要通过扩大财政支出来实现,已通过的9000多亿美元的医改法案,更使融资压力激增。美国公共债务余额及其占GDP的比例快速上升。截至

亚洲:日本债台高筑,中国发展强劲

截至2009财年年底,日本政府国债总额已增至882万亿日元,再创历史新高,债务已达GDP的190%。日本税收能力明显萎缩。2010财年,日本有史以来第一次年度借债规模(44.3万亿日元)超过税收(37.4万亿日元)。尽管低利率使得日本财政筹资成本较低,但高基数已经使得还本付息压力极其沉重。日本需要通过加速发债才能避免违约。日本新首相菅直人表示,日本财政的恶化状况,已经濒临希腊式的危机。依靠强劲的投资,中国经济在2009年二季度强势反弹,全年增速为8.7%。今年一季度GDP增速达到11.9%的高点,经济继续回升向好。预计今年全年走势“前高后低”,但保持8%以上基本无忧。

黄金供需分析

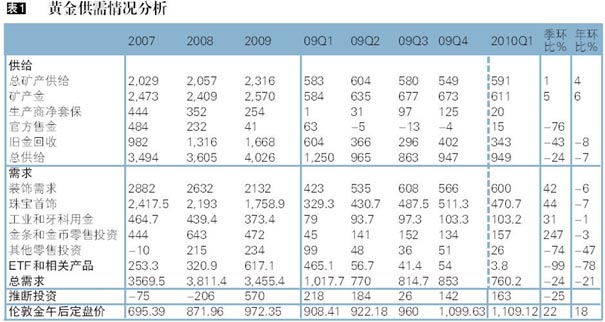

2010年1季度世界黄金供给减少24%,同比从1250吨减少到949吨。旧金回收活动较去年显著下降,官方售金也在生产商解除套保的情况下受到限制。矿产金是唯一同比保持增长的供给来源。黄金需求方面,增长主要集中在首饰和工业领域,同时可确认的投资同比下降69%,因为去年同期特别强劲(见表 1)。

总供给

央行售金

2010年欧洲各大央行黄金净出售基本停止。从欧盟央行售金协议III(CBGA3)开始执行到2010年3月底的期间内,欧洲各国央行累计售金1.6吨,主要是德国出售了少量金币所致。GBGA3规定,至2014年的5年内央行售金限额在400吨/年。俄罗斯继续施行其购金计划,共累计购买8.2吨黄金,使其黄金储备总额达到645.5吨,占外汇储备总额的5.1%。委内瑞拉央行行长表示今年将购买20吨国内黄金,预计占该国年产量的一半以上。IMF于去年宣布计划出售403吨黄金,表示希望售金在场外达成交易,目前已达成3笔场外交易,包括向印度央行出售200吨黄金、向斯里兰卡央行出售10吨黄金及向毛里求斯央行出售2吨黄金。

矿产金

截止到今年一季度,矿产金同比增长5%,达到611吨。值得注意的是,规模较大的金矿有显著的减产,包括印度尼西亚的Grasberg金矿,减产25%。金矿产量有所增长的地区是拉丁美洲和非洲。拉丁美洲巴里克黄金公司Valedero矿场、非洲塞内加尔的Sabodala金矿、坦桑尼亚的Buzwagi矿场、加纳金矿产量保持增长。尽管增长率因第一季度恶劣天气的影响而放缓,中国金矿产量也保持上扬。

生产商解除套保

矿商第一季度解除套保量较去年第四季度大幅减少。英美黄金阿散蒂公司继续降低对冲头寸,并表示将加速清算对冲头寸的愿望。该公司第一季度减少对冲头寸35万盎司,使得目前该公司截至3月底的远期销售量在355万盎司。该公司计划在年底前进一步减少28万盎司的对冲头寸,并表示未来大比例新增对冲头寸的可能将很小。

旧金回收

第一季度旧金回收活动较去年同期创纪录的水平大幅回落,下降43%,至343吨。大部分由于主要市场对金价进一步走升的预期强烈,特别是印度市场,消费者更愿意等待金价上升预期实质化后再出售持有的旧金。旧金回收活动同时还受到准市场旧金供应量在2009年大幅上升后清空绝大部分库存所导致后继缺乏的影响。西方市场的景象则些微不同,受价格上升和对未来消费者间旧金回收潜力可能上升的理解,旧金回收活动继续出现稳步增长。

总需求

珠宝首饰

2010年一季度,全球珠宝首饰需求增长迅速,比2009年同期疲弱的需求增长了43%,达到407.7吨。表现较好的市场是印度,其黄金饰品需求猛增291%至147.5吨,其在2009年一季度的消费量只有37.7吨。其他市场表现则各有不同,金饰品需求增幅总体在11%,从291.6吨增加到323.3吨。按照印度本地货币计算,一季度金饰需求为2410亿卢比,比2009年一季度增加339%。

工业和牙科用金

工业和牙科需求呈现逐步恢复的情形,相比2009年一季度有较大增长,涨幅为31%,达到103.2吨。这部分需求主要来自于电子工业,用金需求猛增40%,达到69.9吨。日本在电子工业中的需求最多,增长了60%;美国电子工业用金年化需求增长率为50%。除此之外,几乎所有市场的用金需求也都因为对全球经济复苏持乐观态度,用金需求增长率都达到了两位数。

有27%的需求增长来自于其他工业用金和装饰用金,需求达到20.3吨。主要由印度产生,其用金需求为2009年一季度的三倍,部分原因为印度卢比今年持续走强。人造首饰电镀用金也有增长。

纪念金条与金币

希腊债务危机以及可能蔓延至欧美国家的担忧,激励着投资者大量买入金币和金条。在美国,因为担心欧元区危机蔓延至美国,鹰洋金币销量大幅上升。美国铸币局报告,

净零售投资

西方市场净零售投资相对较弱,但是这种相对弱势的投资需求在欧洲和美国仍然处于温和增长状态。非西方市场中投资需求较大的是印度,其零售投资需求从2009年一季度的净减少13.5吨增加到2010年一季度的46吨。2005-2008年四年一季度平均需求为42.4吨,与此相比,2010年一季度需求要高出9%。投资需求季度变化为减少29%,主要为价格上升所致。大中华地区零售投资需求增长较快,其中中国大陆一季度为26.8吨,同比增加57%。

ETF及其等价产品

投资方面,可统计的投资需求一季度达到186.3吨,下降了69%,这与2009年投资需求非常高涨不无关系。投资需求的下降主要是由于ETF投资需求下降所致。黄金ETF投资需求在2009年一季度为465.1吨,到2010年一季度只有3.8吨。由于2009年一季度投资需求非常旺盛,西方投资者很多都涌向ETF市场需求避险,寻求在雷曼事件后全球经济衰退中为资产保值。尽管第一季度ETF持仓停止增长,但第二季度开始大幅上升。欧洲的黄金投资需求格外强劲,尤其是德国和瑞士。这主要是因为欧元区公债水平以及欧洲央行宣布1万亿美元援助计划令人担忧。

2010年下半年黄金市场展望

黄金市场在2010年受到主权债务危机的影响较大,下半年金价走向同样会与债务危机密切相关。由于欧洲主权债务危机拖累经济复苏,债务危机真正化解需要时间。在年内,欧债危机还会继续下去。在欧洲债务危机的影响下,资金避险投资需求可能会给金价带来支撑。但是随着欧洲债务危机阴云慢慢消散,这种支撑作用可能慢慢减小。由于世界经济复苏仍然脆弱,各国实施的量化宽松货币政策给市场带来充足的流动性,这种流动性会给金价形成支撑。但是这种量化宽松的货币政策正在被市场消化,后期对金价的影响尚未可知。美元贬值黄金预期旺盛的黄金需求,可能在下半年给金价带来一些支撑。今年金价冲高后,两次冲击1260阻力未能突破。由于近期影响黄金价格的几个因素多空均有,市场对金价的方向尚不明确,于是造成金价在7月开始后就一直处于盘整下行的通道中。

欧洲银行压力测试作用有限,主权债务危机尚未结束

欧洲主权债务危机使得欧洲经济复苏被迫放缓,主权债务违约概率上升,影响到银行体系的安全性。欧洲银行业的流动性受到威胁,将增加银行业的坏账损失,加剧信贷紧缩,抬高居民和企业的融资成本。欧洲银行业监管委员会公布的针对整个欧洲银行业的“压力测试”结果乐观,但由于假设情景较为宽松、银行达标要求较低等原因,此次压力测试的公信力值得怀疑,难以有效提振市场对欧洲银行业的信心,在中长期也难以对欧元形成稳定支撑。欧洲主权债务危机尚未结束。

欧洲主权债务危机可能蔓延至英国或匈牙利等中东欧二线国家。英国的财政和经济问题严重,使英镑步欧元的后尘,从金融和出口渠道冲击中东欧的经济,加剧中东欧国家的主权债务风险。欧债危机的反复和蔓延,可能增强投资者避险意识,未来一段时间市场动荡仍会持续。传统上作为避险首选的黄金,随着欧洲债务危机的变化受到市场的影响也会很大,波动可能加剧。

需求旺盛,黄金价格仍有支撑

世界黄金协会预计,受印度和中国首饰需求以及欧美投资需求增长的推动,2010年黄金需求有望表现强劲。金融危机后高涨的公共债务水平导致美国和欧洲经济复苏脆弱。所以,黄金作为一种流动性高、可靠的资产,同时具备了稳定和保值的作用,对投资者吸引力很大。如果2010年下半年西方国家加快经济复苏速度,欧美的首饰需求也将反弹。首饰需求保证了中国第一季度黄金需求增长仍然很快,同时印度金价大涨也没能妨碍首饰需求反弹。中东和土耳其第一季度同比增长,土耳其自从2008年第三季度后陷入了漫长的低迷期,如今可能开始复苏。土耳其消费者非常推崇黄金,但受阻于偏高的金价,正在等待夏天淡季再出手。所以总体上看,下半年黄金需求表现可能会较好,对金价会有一些支撑作用。

人民币汇改、欧元升值和美元贬值的影响

随着欧元近期对美元升值,人民币汇改后也呈现升值形态,美元从6月开始持续贬值。这同样对金价形成支撑。

欧元近期也呈现强劲升值态势。自6月初从1.19下方开始发力后,近两个月来持续走高,连续冲破1.2、1.3两个关键点位,这与欧洲问题的逐步缓和密不可分。如果这种情况持续下去,美元贬值压力则会更大。

从以往市场走势来看,虽然偶尔黄金价格走势会脱离其他资产走势,大多数时间黄金价格和美元指数呈现负相关形态。如果美元贬值的压力继续存在,对金价会形成支撑。

世界经济复苏放缓,金价下行压力仍在

金融危机爆发以来,在大规模刺激政策的作用下,全球经济摆脱衰退,逐渐走上复苏的道路。但大规模的刺激政策,可能只是一时的经济兴奋剂,药力过后才更加显示出经济的疲态;刺激政策埋藏了各国主权债务危机的隐患,这为全球经济复苏的进程蒙上一层阴影。高企的失业率,巨额的财政赤字,愈演愈烈的欧洲主权债务危机,银行信贷对经济的支撑依然较弱,私人投资仍然低迷,贸易保护主义也有所抬头。

同时,欧洲主权债务危机可能在相当长的时间内对全球经济复苏带来冲击,各国扩张货币政策的退出会更加谨慎,世界主要经济体的加息动力料将下降。美国赤字飙升,融资压力激增,经济复苏趋缓,就业恢复仍需时日;经济复苏脆弱,通胀压力在减小,美联储在年内加息的动机不强。欧日经济的复苏还将依赖刺激政策,加息应不会早于美国。

综上所述,世界经济总体上处于缓慢复苏的阶段,各国政策整体上还是偏向于保持充足的流动性来支撑市场的繁荣。所以下半年经济应该会在复苏的道路上继续前进,只是复苏的速度会放缓。但是在这个复苏的关键时期,市场的信心仍然不稳定,甚至有声音认为经济复苏压力还是很大。在这种经济前景不明朗的情况下,美元贬值和需求旺盛虽然给金价带来支撑,但其中又参杂着欧洲债务危机的不确定性,金价前景并不乐观,市场仍然需要明确的方向指引,但是金价下档压力要大于上行动力,整体上可能先走出盘整态势。三季度7月份金价基本上在1200附近盘整,月底连续下档到1190、1160附近盘整,已经进入盘整趋势。如果三季度世界经济复苏能够更加稳健,金价压力可能更大。整体上三季度可能呈现盘整下行的态势,四季度可能有继续下跌的可能。

■ 建行金融市场部代客利率交易团队缑建晨

- 附件下载:

- 3-b.jpg