2011年是全球经济经历次贷危机后较为复杂的一年。欧美经济增长有所放缓,全球通胀抬头,欧元区国家陆续遭遇评级下调,危机风险不断刺激投资者神经,黄金避险需求再受追捧。世界经济在再平衡的进程中经历阵痛再所难免,复苏之路依然步履维艰。展望2012年宏观经济,美元指数持续性走强和经济增速放缓或将抑制黄金市场价格上涨,但全球流动性宽松趋势依然是其有力支撑。

2011年市场回顾

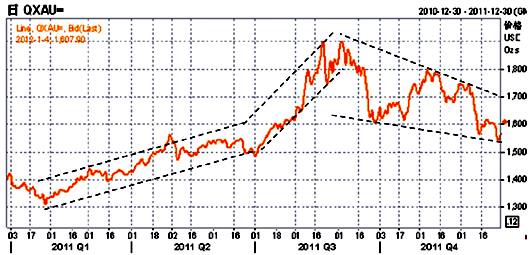

2011年国际黄金现货市场开于1420.80 美元/盎司,截止12月30日收于1564.11美元/盎司,上涨幅度10.08%。期间最高价为1920.30美元/盎司,最低价1308.00美元/盎司,区间宽度602.3美元(图1)。国内黄金市场与国际金价走势趋同,上海金交所黄金(9999)今年开于303.9元/克,收于328.78元/克,最高价395.3元/克,涨幅8.19%;上期所沪金1206合约开于308.79元/克,收于319.45元/克,最高价398元/克,涨幅3.45%。

图1 国际现货黄金走势图

数据来源:Reuter

黄金市场的走势大致可以划分为三个阶段

第一阶段:2011年上半年,国际黄金价格呈现震荡上升的态势。中东、非洲、欧洲多个国家政治持续动荡,美国持续施行第二轮量化宽松的货币政策(以下简称QE2),以及欧债危机趋于复杂化等因素共同推动黄金价格稳步上涨。

第二阶段:7月至9月初,国际黄金价格迅速攀升,并先后于8月底和9月初两次突破1900美元/盎司,并创历史新高1920.30美元/盎司。8月6日,国际评级机构标准普尔宣布下调美国主权信用评级,由AAA调降到AA+,评级展望为负面。美国评级首次下调引起全球性的恐慌是金价大幅暴涨的直接推手。

第三阶段:9月至今,国际黄金价格在创新高后剧烈波动,随着QE3预期被美联储的“扭转政策”取代,国际黄金利多出尽,呈现下跌调整行情。在此期间,欧债危机的进一步深化,三大评级机构使得美元的避险资产地位得到不断加强,黄金最低跌至1534.49美元/盎司,振幅高达385美元/盎司。

世界主要经济体宏观经济形势

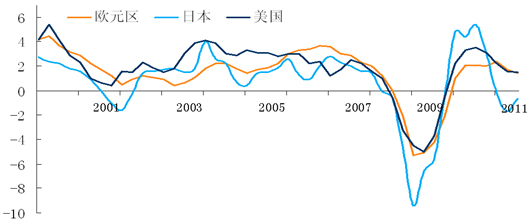

2011年是全球经济自次贷危机后较为复杂的一年,主要经济体增长乏力(图2)、债务危机深化蔓延,贵金属及其他大宗商品价格冲高后波动剧烈。世界经济在再平衡的进程中经历阵痛再所难免,复苏之路依然步履维艰。

图2 主要经济体近10年经济增长情况(单位:%)

数据来源:bloomberg

美国经济全年呈V字复苏,日本灾后恢复缓慢

美国经济上半年增长放缓,通胀抬头,进入四季度后有呈V字形反转的迹象。根据彭博社数据,美国三季度GDP同比增长1.5%,11月份CPI攀升至3.4%,但同时11月失业率降至8.6%,为近二年来最低,消费者信心指数也在11月份大幅上升到56。

2012年的美国经济有可能进入缓慢复苏阶段,欧债危机进一步深化是美国经济的主要风险。财政政策方面,受制于债务上限无法达成共识,财政紧缩再所难免,而工资社保减税和失业救济的政策优惠还需要得到共和党主导的众议院支持。货币政策方面,美联储预测至2014年失业率中位数在7.4附近,依然会高于5%的政策目标,但通胀在控制范围内,因此货币政策有很大可能将维持目前较为宽松的现状。美国经济复苏进程将对大宗商品需求、美元指数以及黄金的避险需求产生至关重要的作用,同时美联储是否会推出QE3也会显著影响金价预期。

根据日本内务府公布数据,日本三季度实际国内生产总值(GDP)年比增长6.0%,但三季度经济强劲反弹可能并未准确反映出该国实际经济实力,因大部分增长都归因于3月强震后受损严重且普遍中断生产的汽车制造等供应链复苏,该部分弥补了海外需求受抑的影响。

欧元区深陷债务危机,2012并不明朗

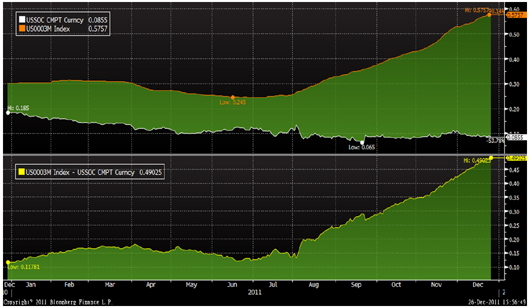

2011年欧债危机不断深化,对实体经济的影响已从外围国家向核心国扩散。根据欧盟统计局数据显示,欧元区2011年整体GDP持续低迷,前三季度GDP同比增速分别为2.7%、1.7%、1.4%,呈下降趋势,但欧元区CPI指数却持续攀高至11月底的3%。经济增长堪忧和通胀压力的抬头导致了欧洲央行货币政策的反复,今年以来欧洲央行在一年内经历了2次加息和2次减息,可见欧洲央行已将经济衰退风险作为重要因素考虑。欧元区信用风险的扩大化起于2011年7月份国际评级机构穆迪先后将葡萄牙和希腊等国主权信用评级调低,危机国国债收益率持续飙升。由于欧元区银行业面临危机国债券减记压力,以及对实体经济的担忧,导致信用风险迅速扩大。从欧元和美元Libor/OIS三个月息差走势看出,在7月份后息差持续扩大,并一度突破100个基点,截止12月20日息差维持在93.8个基点,接近次贷危机期间水平,这反映了银行间拆借的意愿下滑,信贷持续紧缩,美元流动性收紧。值得关注的是,受欧债危机影响的银行为获得美元而抛售和出借黄金导致短期黄金供给增加,是近期黄金价格波动的主要推动因素之一。(图3)

图3 美元Libor/OIS三个月息差

数据来源:bloomberg

2012年欧洲经济将面临严峻的考验。债务问题国家的财政紧缩不可避免,根据拉美债务危机历史经验来看,若无债务展期重组或外部融资支持,财政紧缩极有可能将欧盟带入衰退之中。同时,虽然四季度的两次欧盟峰会都对欧债问题提出了中长期的解决方案,财政政策一体化也提上日程,但能否达成一致共识和明确执行手段是明年重要问题。

新兴经济体通胀抬头,中国黄金需求增速超印度

中国相对强劲的经济增长推动了黄金需求持续增长,根据世界黄金协会三季度报告数据,在第三季度全球金饰需求同比下降10%至465.6吨的情况下,中国金饰需求同比增长13%至131吨,在全球金饰中占比达28%,成为金饰需求最大的单一市场。前三季度,中国的投资需求达204.1吨(主要是金条和金币),金饰需求达376.8吨。预计2011年中国的黄金需求将超过750吨,2012年将超过800吨。 新兴经济体持续的通胀已影响到实体经济的发展,根据wind数据显示,巴西GDP前三季度增长低于3%,通货膨胀率达到6.6%,印度GDP增长已从年初8.3%降低至6.9%,同时通货膨胀率仍然居高不下,维持在9%以上。

2012年影响黄金市场的宏观经济因素

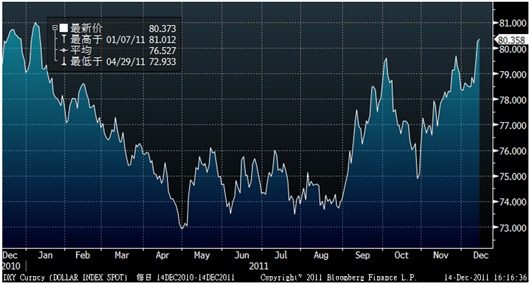

美元指数持续性走强或将抑制黄金市场价格上涨

今年美元指数先抑后扬(图4),就业等经济数据好转,显示美国经济复苏预期增强;另外,欧债危机进一步深化,资本陆续撤离欧洲市场,避险情绪让美元资产受到市场追捧,暗示美元将维持较强势的格局。从美元历史发展情况看,美元币值历来都是为美国经济调控服务。美国需要维持“强势美元”政策主要出于以下考虑:QE1和QE2的扩张型货币政策极有可能在未来形成通胀压力,“强势美元”可压低大宗商品价格,缓解通胀预期,刺激消费和生产,更符合民主党的意在降低失业率的政策目标。近期内预计“强势美元”政策不会改变,此举或将抑制大宗商品和贵金属价格上涨。

图4 美元指数趋势图

数据来源:bloomberg

未来经济增速放缓与全球流动性宽松趋势对商品市场影响不一

自次贷危机后,全球流动性一直维持在较为宽松的状态,近两年欧元区和美国的CPI逐渐走高(图5),未来将面临较大的通货膨胀压力,这将构成商品市场价格上涨的有利因素。但由于欧债危机对全球实体经济的影响较为深远,包括美国、德国在内的多国央行相继下调本国经济增长预期,全球经济增速放缓,总需求水平萎靡不振,成为近期商品价格下挫的重要原因。同时黄金主要需求国印度近几年国内通货膨胀持续走高,黄金需求明显有所抑制,根据印度孟买黄金协会公布数据,2011年印度全年进口量同比减少8.4%至878吨,特别是四季度进口量仅为125吨,比上年同期大幅减少56%,同时,该协会预计2012年一季度黄金进口同比减半,去年一季度印度进口286吨黄金,全年需求也会较今年有较大幅减少。

图5 美国、欧元区近五年CPI走势

数据来源:bloomberg

黄金市场供需分析

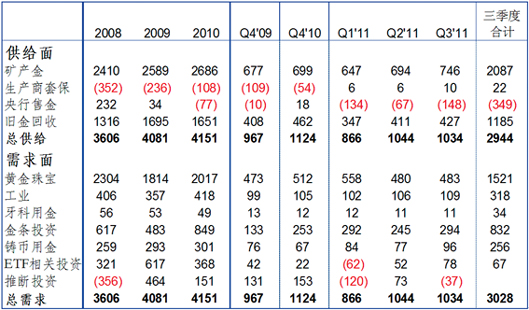

2011年前三季度需求水平维持08年以来的高位,需求总额3028吨,比2010年同比增长4%(表1)。供给方面,矿产金供给比上年同期增长15%左右,而全球央行黄金减持供给自2009年3季度开始由正转负以来,2011年全球央行净回笼黄金更是2010年的4.5倍,达到349吨。需求方面,伴随金价再创新高,黄金珠宝需求同比降低11%,但投资需求依然保持强劲增长势头,较上年同比增长29%,达到1088吨。

表1 2011年全球黄金供需情况(单位:吨)

数据来源:world gold council, bloomberg

黄金市场供给

矿产金

由于金价飙升刺激全球主要矿产地生产提速,根据彭博社统计,2011年前三季度矿产金供给总额为2087吨,比上年同期增长15%。供给增加主要归于非洲,东欧和拉丁美洲的增产,其中非洲的增幅尤为明显,11月黄金产量第1位的南非兰德黄金资源公司 (Randgold Resources)的Tongon矿由于矿石平均等级的提高而大幅增产,俄罗斯、哈萨克斯坦、墨西哥以及智利的黄金生产也增长明显。

央行售金

受全球经济影响,黄金储备的保值性得到各国央行追捧。2011年中央银行黄金储备自2009年三季度以来持续净增长,国际货币基金组织(IMF)公布的统计数据显示,2011年前11个月央行共购买344吨黄金,11月央行黄金购买量达到逾44吨,单土耳其央行的购买量就达到41吨。由于新兴国家黄金储备较发达国家较低,购买黄金的央行仍以新兴经济体国家为主。根据世界黄金协会三季度报告统计,前三季度俄罗斯央行增持黄金44吨,使其黄金持有量达到852吨,韩国央行在8月份宣布,该行在6月和7月之间共购买了25吨黄金,同时墨西哥央行近二年来其黄金储备迅速从5.5吨增长到106吨左右,为黄金储备最快增长国。

旧金回收

2011年前三季度共回收供给1185吨,同比增长12%。黄金市场的历史数据显示金价大幅提升的年份均伴随旧金回收供给的显著增加,本年度黄金价格持续攀升,但旧金回收供给增长相对平缓,可见投资者对黄金价格上涨依然有较强预期。

黄金市场需求

黄金珠宝需求

金价持续攀升和全球经济放缓导致黄金珠宝需求在近年来有所走低,前三季度黄金珠宝需求为1521吨,比去年同期降低了11%。根据世界黄金协会统计,印度依然是黄金珠宝的主要需求国,占到全球需求量的32%,中国黄金珠宝需求持续增长,需求量稳居世界第二,前三季度需求量340吨,占全球需求量28%。

工业和牙科用金

2011年前三季度工业用金318吨,牙科用金34吨。工业用金方面与往年相比持续稳定在300吨左右,虽然日本海啸影响到日本工业产业用金的下滑,但中国的工业用金增长使得主要工业国用金量保持稳定。根据SIA(全球工业半导体协会)统计,电子产品和汽车工业近年来持续增长,用金量稳定在年均增长2%左右,但今年以来全球经济需求放缓,电子工业库存在今年三季度已达到历史最高点,2012年的去库存化可能会影响到工业用金需求。牙科用金在近年来持续减少,主要是由于金价持续上涨,同时医科替代品逐渐更新,导致牙科用金逐年减少4吨左右。

实物金投资需求

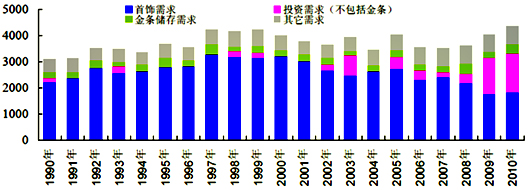

2011年前三季度金条与金币投资需求共计1088吨,较上年同期增长29%,其中金条投资852吨,黄金铸币需求236吨。08年次贷危机以来,黄金投资性需求(含实物金与黄金ETF投资)占比大幅上升,截止2011年三季度已达到44.4%的历史高位(图6)。与黄金珠宝需求相同,实物金投资主要由印度和中国的需求所导,印度是实物金投资第一大国,前三季度投资需求达到282吨,占全球投资26%,中国实物金投资需求由于受到国内股市和房地产投资低迷的推动较去年同期增长28%,仅三季度需求就达到60.2吨。欧洲和美国的投资额较2010年度有所下降,但从历史水平来看绝对投资额仍处于相当高的水平。

图6 历年黄金需求结构分析(单位:吨)

数据来源:world gold council

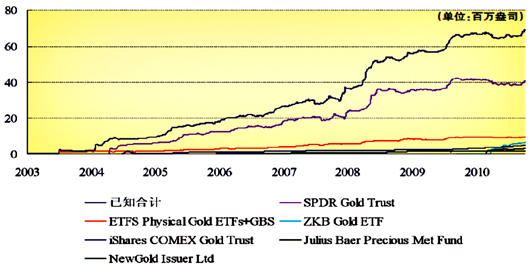

ETF及相关投资需求

次贷危机以来,黄金投资性需求占比大幅上升,特别是黄金ETF在全球范围内发展迅速,持仓量从2008年以来已增长二倍(图7),2011年前三季度ETF持仓需求增长68吨,较前二年增幅放缓,但仍处于历史高位。由于欧债危机的不断蔓延,以及全球经济放缓,黄金避险保值的货币属性得以强化,收益率也明显高于其他风险资产。但黄金投资性需求占比的扩大,并不意味着金价将获得有利支撑,由于市场预期变化及投资流动性加剧,导致金价波动风险上升。

图7 ETF黄金持仓情况

数据来源:world gold council、bloomberg

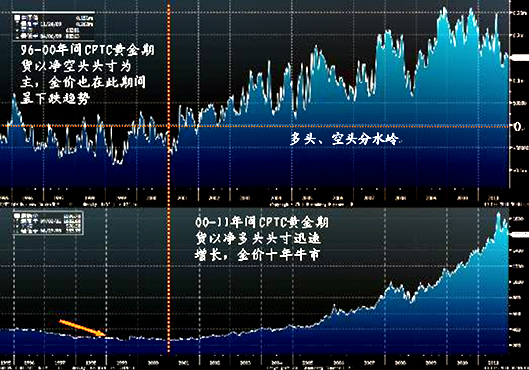

根据美国商品期货交易委员会CFTC黄金期货最新持仓数据显示,截止12月23日非商业持仓的净多头头寸数为150803手(图8)。一般认为CFTC持仓报告的非商业持仓是基金投资持仓,是机构投资者对黄金价格走势的市场情绪反映。根据CFTC历史来看,1996年至2000年期间,以净空头为主,期间黄金市场经历了为其四年的下跌,而2000年以后多头头寸持续增加,特别是2008年以后该头寸一直维持在10万手以上,黄金市场也在此期间经历了10年牛市。

图8 CFTC黄金期货净头寸与金价走势

数据来源: Bloomberg

2012年市场预测

2012年,在全球经济放缓、欧洲经济前景不明朗的背景下,黄金市场将面临:(1)短期内全球依然维持较为宽松的货币政策,对大宗商品和贵金属价格具有一定支撑;(2)美元指数有望摆脱2011年的低位盘整状况,保持阶段性强势特征,一定程度抑制黄金在内的商品价格上升;(3)愈演愈烈的欧债危机给全球经济前景蒙上阴影,如全球经济复苏受阻,商品市场将因需求下降而维持低迷势态,黄金市场也难以独善其身。

根据COMEX黄金期货近期走势也可看出,四季度以来净多头头寸有明显减少,相比8月份金价创历史新高时的24.7万手,12月25日的CFTC公布数据显示净多头头寸已经减少到15.1万手,减幅达到37%。可见目前市场情绪已受今年金价波动影响,牛市思维也得到了一定的反思。

我们预测,2012年全球经济形势面临多重困境,美国和欧元区的低利率政策或将支撑金价在低位展开反弹。同时,欧债危机的深化和美元指数的走强将加剧金价的波动性,全年预计波动区间[1400,2000]美元/盎司。

■ 建行金融市场部 邹萌